Spread, Bid & Leverage: So funktioniert Daytrading

Über den Autor: Thomas Thaler ist Facebook Marketing Partner, arbeitete früher für eine Investmentbank und muss selbst im Brötchenberuf täglich die Zukunft vorhersagen.

Pflichttermin für alle Serienjunkies: Jeden Donnerstag Abend läuft auf Sky die Serie Devils. McDreamy hat dort seinen Arztkittel aus Grey’s Anatomy gegen einen 20.000-Euro-Anzug getauscht und entführt uns jede Woche in die spannende Welt der Hochfinanz, wo in wenigen Sekunden hunderte Millionen verdient werden. Die Serie basiert auf einem Roman des italienischen Autors und Hedgefonds-Managers Guido Maria Brera. Da die Produzenten bereits vor den Dreharbeiten direkt bei Morgan Stanley recherchiert haben, liegt das Ergebnis wohl gar nicht so weit von der Realität entfernt.

Wer sich nicht beruflich mit Wertpapieren beschäftigt, wird allerdings meist nur sehr bedingt verstehen, was genau es bedeutet, wenn Massimo Ruggero „jetzt den Dollar shortet“. Für diese Gruppe gibt es nun eine kurze Einführung in das Daytrading – damit man am nächsten Stammtisch wieder mit Fachbegriffen um sich werfen kann, ohne sich zu blamieren. Auch wenn ich selbst mal für eine Investmentbank gearbeitet habe, bin ich seit Mitte der 1990er-Jahre ausschließlich privater Hobby-Zocker. Wirklich Fachkundige mögen mir daher bitte meine akademisch vielleicht nicht immer ganz korrekten Beschreibungen nachsehen.

Prognosen über die Zukunft sind meist dann schwierig, wenn sie die Zukunft betreffen. Das musste selbst der hochbezahlte Experte Matthias Horx auf die harte Tour lernen. Als Verneigung vor seinen wunderbar treffsicheren Vorhersagen verwende ich in den nun folgenden Beispielen meist die Aktien von Facebook.

Beginnen wir mit Grundsätzlichem

Investieren können wir in alle möglichen Titel: Aktien, Rohstoffe, börsengehandelte Fonds (ETF), Krypto- und klassische Währungen, ja sogar in Indizes. Am Ende dieses Artikels beschäftigen wir uns dann noch mit indirekten Investitionen wie Derivaten.

Zugrunde liegen immer zwei Preise, die sich dynamisch mit Angebot und Nachfrage ändern. Der Geldkurs (auch Bid genannt) ist der höchste Kurs, zu dem Käufer bereit sind, den Titel zu kaufen. Im Gegensatz hierzu ist der Briefkurs (Ask oder auch Offer genannt) der niedrigste Kurs, zu dem Verkäufer bereit sind, diesen Titel zu verkaufen.

Der Unterschied zwischen diesen beiden Kursen wird als Spread oder auch Marge bezeichnet und ist unter anderem vom Marktaufkommen des Wertpapiers (sowie der Wahl des Online-Broker) abhängig. Nicht ganz unwichtig für uns: Diesen Spread müssen wir später überbrücken, um mit einem Investment überhaupt erst in die Gewinnzone zu kommen. Der Spread wird im Allgemeinen in PIP („Percentage In Point“ oder auch „Price Interest Point“) gemessen, wobei ein PIP einer Kursänderung um ±1 in der vierten Nachkommastelle entspricht.

Das arithmetische Mittel zwischen Geld- und Briefkurs wird übrigens Mittelkurs oder Devisenkassamittelkurs genannt.

Etwas anschaulicher wird das Ganze, wenn wir uns die Kursentwicklung auf einem Marktplatz für Kryptowährungen anschauen – in diesem Beispiel ist das ein Screenshot von bitcoin.de. Wir können zu diesem Zeitpunkt einen Bitcoin im besten Fall um 8.201,49€ erwerben oder um einen Bitcoin um 8.109,12€ veräußern.

Hier passiert alles noch sehr transparent und nachvollziehbar. Jede Zeile repräsentiert eine tatsächliche Kaufanfrage oder Verkaufsangebot eines Marktteilnehmers – und zwar genau umgedreht. Die erste Zeile im linken Bereich ist ein konkretes Verkaufsangebot: jemand hat 3 Bitcoins und würde sie zu einem Kurs von 8.201,49€ pro Bitcoin hergeben. Wir können nun ein Bid setzen und damit das Angebot durch einem Kauf annehmen.

Fürs Daytrading wichtig ist dann noch die Tagesvolatilität, auch Schwankungsintensität genannt. Sie misst die Schwankungsbreite des Kurses eines bestimmten Titels innerhalb eines bestimmten Zeitraums: Je stärker die Schwankung, desto höher die Volatilität. Es wird zwischen historischer (anhand von tatsächlichen Bewegungen in der Vergangenheit) und impliziter Volatilität (also die erwarteten Preisschwankungen des Basiswertes in der Zukunft) unterschieden.

Die Volatilität erhöht sich in der Regel, wenn Veränderungen in der Luft liegen. Bitte beachten: An der Börse korreliert die Entwicklung der fundamentalen Unternehmenswerte (Gewinn, Cashflow, Eigenkapital, etc) zwar manchmal mit der Entwicklung des Aktienkurses des Unternehmens, ist aber bei weitem nicht immer kausal begründet. Eine große Rolle spielt die Anlegerpsychologie: Rechnen die weltweiten Investoren eher mit einem zukünftigen Kursanstieg oder Kursabfall (aus welchem Grund auch immer), beeinflusst das jeweils den Aktienkurs.

Jetzt geht es gleich los mit dem Daytrading

Rein technisch gesehen gibt es eigentlich keinen Unterschied zum normalen Wertpapierhandel. Im Daytrading setzen wir allerdings nicht auf die langfristige Entwicklung von Titeln, sondern versuchen, unsere Positionen innerhalb des gleichen Handelstages zu eröffnen und wieder zu schließen. Wir nutzen dafür die vorher besprochene Volatilität und hoffen natürlich auf Gewinne. 😉

Wir eröffnen also entweder ein (echtes) Wertpapierdepot bei einer Bank oder melden uns bei einem der zahlreichen Online-Broker an. Die Geschäftsmodelle der einzelnen Anbieter sind vielfältig und oft schwer vergleichbar – achten würde ich vor allem auf Grundgebühren und die Höhe der anfallenden Spesen bei Transaktionen. Schlussendlich Geschmacksache und nichts gegen etablierte Hausbanken – ich würde trotzdem eher zu Variante Zwei raten, verwende selbst www.etoro.com und www.flatex.at.

Dann reservieren wir ein kleines Zockerkapital und es kann losgehen. Mit 500€ Kapital wird man zwar vermutlich nicht sehr schnell Millionär, Nervenkitzel und Spannung hat man aber trotzdem. Höhere Beträge würde ich erst investieren, wenn 1) ein kompletter Verlust nicht weh tut 2) bereits ein wenig Erfahrung gesammelt wurde 3) starke Nerven vorhanden sind.

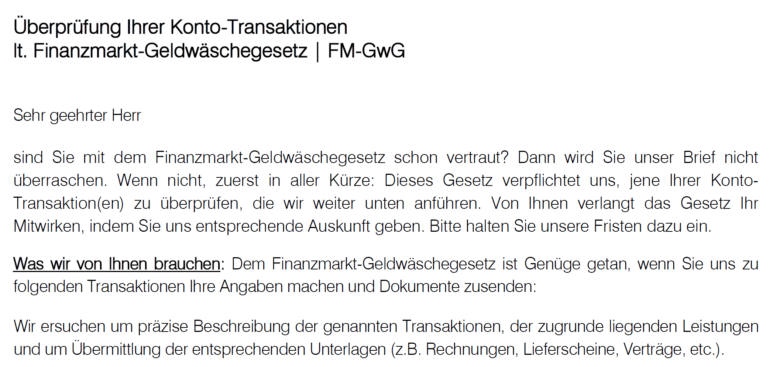

Schon vorab die Warnung: Spätestens nach den ersten größeren Kapitalrückflüssen auf unser normales Konto wird der automatische Alarm unserer Hausbank bimmeln und wir bekommen eine eMail, die ungefähr wie folgt aussieht. Liest sich dramatischer, als es in Wahrheit ist – wir beantworten das natürlich folgsam frist- und formgerecht.

Die Spannung steigt – unser erster Trade

Jedes Broker-Portal bieten vielfältige Such- und Analyse-Möglichkeiten – inklusive cleverer Einschätzungen von cleveren Leuten. Oft die gleichen cleveren Leute, die noch vor einem Monat Wirecard bei einem Kurs von 95€ als klare Kaufempfehlung dargestellt haben (Anmerkung: der aktuelle Kurs von Wirecard liegt unter 3€).

Wir suchen also nach Titel,

- die einen möglichst kleinen Spread haben, damit wir rascher in die Gewinnzone kommen können

- die ausreichend Handelsvolumen aufweisen, damit wir nicht auf unseren Positionen sitzen bleiben

- wo wir das Gefühl haben, dass der Kurs eher rauf als runter geht. Die Spekulation auf fallende Kurse schauen wir uns am Ende dieses Artikels anhand von Derivaten an.

Ertragschancen und Risiko gehen halt, wie so oft, Hand in Hand.

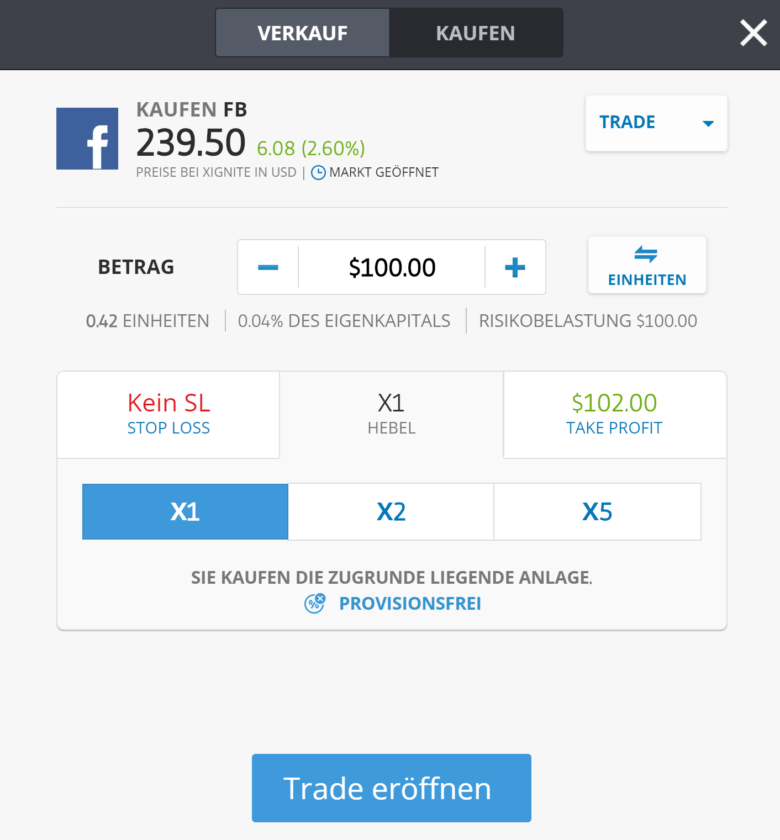

Wir entscheiden uns für einen klassischen Kauf-Auftrag der Facebook Aktie zum Marktpreis. Hinweis: Wir können Aufträge auch außerhalb der Öffnungszeiten der entsprechenden Börse platzieren – sie werden dann halt erst bei Marktöffnung durchgeführt. In solchen Fällen empfiehlt es sich, ein Auge auf die Pre-Markets, sprich die vorbörslichen Aktienkurse zu halten.

Falls wir die nächsten 24 Stunden nicht rund um die Uhr vor dem Bildschirm sitzen wollen oder können, sind folgende zwei Features sehr hilfreich: Mit Stop-Loss können wir festlegen, dass das System die Position automatisch wieder verkaufen soll, sobald der Kurs unter einen von uns bestimmten Wert fällt. Bei langfristig gehaltenen Positionen ist das absolut sinnvoll, um Gewinnmitnahmen zu gewährleisten. Im kurzfristigen Daytrading kann das bei sehr volatilen Positionen rasch unangenehm werden – wir lassen das also lieber aus. Ein Verkaufs-Auftrag bedingt natürlich immer, dass da draußen auch jemand kaufen möchte. Als etwa der Insolvenzantrag von Wirecard publik wurde, fiel der Kurs innerhalb weniger Stunden ins Bodenlose. In solchen Situationen nutzt meist auch kein Stop-Loss mehr.

Take-Profit macht das Gleiche in die andere Richtung: in diesem Beispiel wollen wir die Aktien automatisch verkaufen lassen, sobald wir 2% Zuwachs erreicht haben. So decken wir den Spread ab und nehmen auch noch etwas Gewinn mit.

Die Hebel lassen wir momentan noch aus und bleiben auf X1 – Differenzkontrakte kommen gleich anschließend.

Wir investieren in diesem Beispiel 100 USD und erwerben dafür 0,42 Aktien von Facebook. Je nach Nervenstärke können wir nun entweder die automatische Verkaufsschwelle abwarten oder jederzeit auch manuell eingreifen und zum jeweils aktuellen Kurs verkaufen.

Wir erhöhen Spannung und Risiko

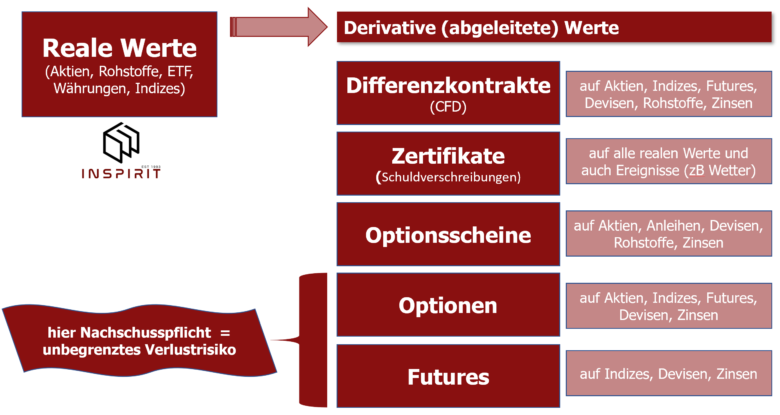

Wem nach einer Zeit der Nervenkitzel bei normalen Kauf-Aufträgen zu gering wird, kann die Spannung (und leider auch gleichzeitig das Risiko) mit sogenannten Derivaten erhöhen.

Anders als Aktien, die ja reale Werte repräsentieren (nämlich einen Anteil am Eigenkapital der Gesellschaft verbriefen), sind Derivate nur abgeleitete Werte. Der Basiswert (auch Underlying oder Asset genannt) ist dabei die Grundlage, von der die Kursentwicklung abhängt und kann wiederum jedes beliebige Finanzinstrument sein.

Wir kaufen also bei einem Derivat kein Wertpapier, sondern eigentlich nur das Recht, ein bestimmtes Underlying in der Zukunft zu einem heutigen Preis zu kaufen oder zu verkaufen. Soweit so normal. Wirklich creepy wird es erst, wenn wir Hebel (auch Leverage genannt) einsetzen. Mit einem solchen Hebelfaktor multiplizieren wir die Kursveränderung (leider in beide Richtungen), indem wir uns zuzüglich zu unserem eigenen Investment kurzfristig vom Broker Kapital ausleihen und dieses dann mitinvestieren. Bei einem Hebel von 5 würde ein Kursanstieg von nur 1% bereits zu einem Gewinn von 5% des eingesetzten Kapitals führen.

Klingt fast zu gut, um wahr zu sein. Die potentiellen Stolperstricke sind:

- Jeder Broker nimmt uns für das Ausleihen sogenannte Rollover-Gebühren ab. Diese betragen für Kauf-Aufträge zB (Einheiten * Preis) * (3 % + LIBOR)/365 pro Wechsel des Handelstages.

- Bei Verwendung eines Stop-Loss realisieren wir bei starken untertägigen Schwankungen sofort den Verlust.

- Der Hebel geht immer in beide Richtungen. Sprich, wenn der Kurs nur etwas sinkt, ist der Verlust gleich immens hoch.

- Bei Titeln mit hohem Spread sind wir bei einem Hebel von 5 gleich von Beginn an stark in der Defensive. Es ist echt nichts für schwache Nerven, wenn 1 Sekunde nach der Eröffnung des Trades dort schon minus 10% steht.

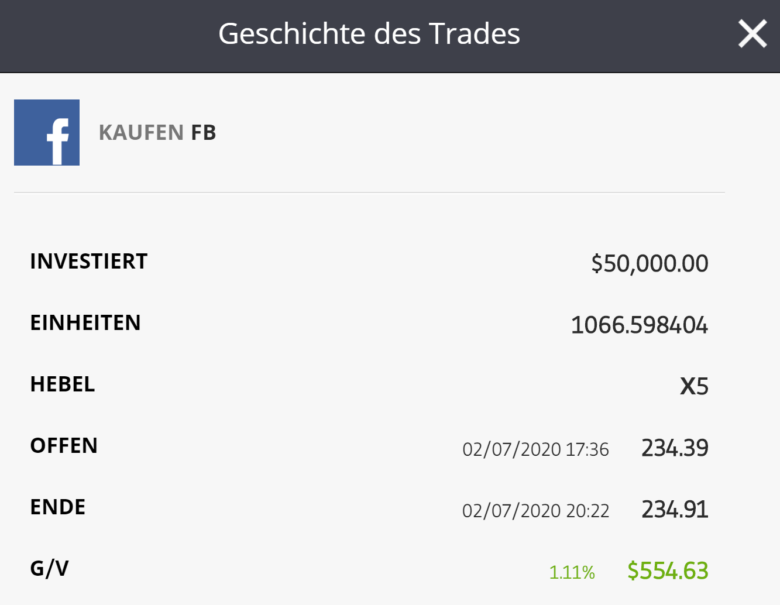

In diesem Beispiel haben wir 50.000 USD mit einem Hebel von 5 eingesetzt und der Kurs stiegt innerhalb von 3 Stunden um 0,22%. Wir konnten uns also über 550 USD Reingewinn freuen – nachdem in dem Zeitraum des Trade kein Schlusskurs dabei war, fielen auch keine zusätzlichen Gebühren an.

Die Aufsichtsbehörde ESMA (= European Securities and Markets Authority) hat seit einiger Zeit dem Wildwuchs bei Hebel-Geschäften einen Riegel vorgeschoben und exakte Regelungen veröffentlich. Darüber hinaus haben die meisten seriösen Online-Broker zusätzlich diverse Sicherheitssperren etabliert, um das Risiko für den unbedarften Anleger etwas zu verkleinern. So kann ein Hebel oft erst ab einer gewissen Kapitalmenge oder einer bestimmten Anzahl an getätigten Transaktionen überhaupt aktiviert werden.

Bei sämtlichen Derivaten können wir übrigens entweder auf steigende (= long) oder fallende (= short) Kurse wetten. Über das richtige „Short gehen“ hat der Hamburger Ronald Gehrt einen wirklich lesenswerten Artikel verfasst.

Am gängigsten sind bei privaten Hobby-Zockern vermutlich Differenzkontrakte (auch CFD = Contract for Difference genannt). Welche Möglichkeiten und Risiken sich genau hinter den verschiedenen Derivaten verbergen, zeigt folgende Grafik:

Versteuern müssen wir das Ganze auch noch?

In Österreich unterliegen die meisten Einkünfte aus Kapitalvermögen der Kapitalertragssteuer (KESt). Normalerweise brauchen wir uns darum nicht zu kümmern – inländische Sparbücher und Girokonten sind endbesteuert, sprich dort wird diese Steuer automatisch ans Finanzamt abgeführt.

Beim Daytrading haben wir ja sehr oft ein ausländisches Depot oder Konto im Einsatz, müssen uns daher selbst um die rechtskonforme Versteuerung im Zuge unserer Einkommensteuererklärung kümmern. Der Steuerberater unseres Vertrauens weiß da genauestens Bescheid.

Die jährlichen Kapitaleinkünfte erhöhen unseren progressiven Tarifsteuersatz übrigens nicht, sondern werden mit 27,5% versteuert. Bei sukzessiven An- und Verkäufen kommt idR das gleitende Durchschnittspreisverfahren zur Anwendung: Realisierte Verluste werden mit realisierten Gewinnen depotübergreifend gegengerechnet. Ein Verlustvortrag in das nächste Veranlagungsjahr ist leider nicht möglich.

Hinweise

Derivate sind hochkomplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Bis zu 90% der Kleinanlegerkonten verlieren tatsächlich Geld beim CFD-Handel. Jeder Leser sollte ausgiebig überlegen, ob er es sich leisten kann, das Risiko einzugehen, das gesamte eingesetzte Kapital zu verlieren.

Dieser Blogartikel enthält daher weder Anlagestrategieempfehlungen noch Anlageempfehlungen. Auch die Aufzählung der genannten Broker-Portale versteht sich nur demonstrativ, nicht taxativ.